本轮是2024年第十四次调价,也将迎来年内第七次上调。本次调价过后,2024年成品油调价将呈现“七涨四跌三搁浅”的格局。折合升价,89号汽油价格上调0.08元/升,92号汽油价格上调0.08元/升科创板配资,95号汽油价格上调0.09元/升,按一般家用汽车油箱50L容量估测,加满一箱92号汽油,将多花4元。调整后,广东省成品油最高销售价格见下表。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

7月CPI同比增速较6月上行,主要是受天气影响了食品价格和暑期出游消费两方面影响,这两个因素预计仍将在三季度持续影响CPI,但基数上行可能影响CPI同比表现,虽然年内CPI整体仍将上行,但上行的过程或要等到四季度;PPI同比增速偏弱,同时三季度的基数效应也大幅减弱,加之7月制造业PMI生产指数较6月下行、7月出口增速走弱等因素影响,年内PPI同比增速上行或承压。

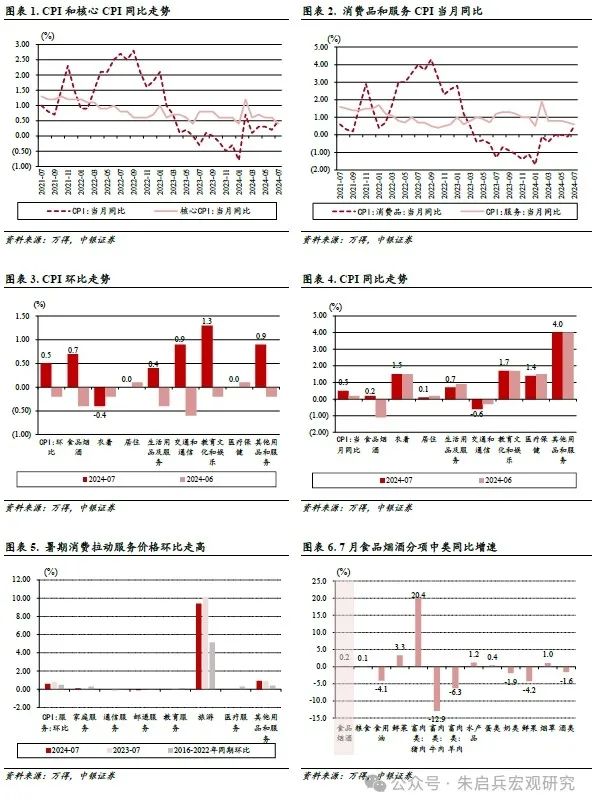

7月CPI环比增长0.5%,同比增长0.5%,核心CPI同比增长0.4%,服务价格同比增长0.6%,消费品价格同比上升0.5%。

食品中,受部分地区高温降雨天气影响,鲜菜和鸡蛋价格环比分别上涨9.3%和4.4%,合计影响CPI环比上涨约0.20个百分点,占CPI环比总涨幅的四成;生猪产能去化效应逐步显现,猪肉价格环比上涨2.0%,影响CPI环比上涨约0.03个百分点。非食品中,暑期出游需求较旺,飞机票、旅游和宾馆住宿价格环比涨幅均高于近十年同期平均水平,合计影响CPI环比上涨约0.24个百分点,占CPI环比总涨幅近五成。

天气因素和暑期出游带动7月CPI同比涨幅超预期。7月CPI环比增长0.5%,其中食品影响CPI环比上涨约0.21个百分点,非食品影响CPI环比上涨约0.30个百分点;7月CPI同比增长0.5%,主要是受非食品价格影响,同时食品价格同比增速由下降转为持平。7月CPI同比增速超预期最主要的影响因素,一是食品价格走高,其中不仅有猪肉价格同比继续走高的影响,还有7月全国范围内部分地区高温降雨天气对鲜菜和鲜果等品类价格的影响,二是暑期出游需求较强,带动相关服务产品价格环比表现强于历史同期平均水平。但除此之外还有两方面的影响:一方面,国际油价和金价波动幅度较大,带动国内金饰品和燃料价格环比出现较明显上涨,另一方面,虽然7月国内交通工具和通信工具等耐用消费品价格表现依然较弱,但以衣着和家庭用品的价格环比走势,开始出现强于历史同期平均水平的情况。虽然三季度CPI的基数在全年当中整体偏高,但预计8月和9月仍有天气和暑期、假期出游因素影响,CPI同比增速或相对平稳,但进入四季度后,基数效应将重新推动CPI同比增速走高。

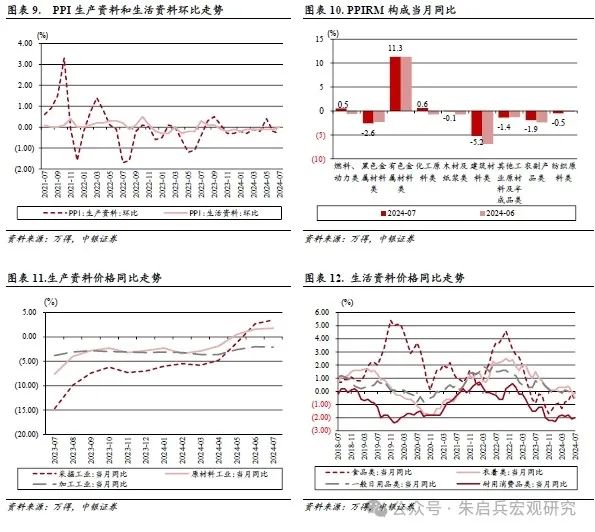

7月PPI环比下降0.2%,同比下降0.8%,PPIRM同比下降0.1%。

7月份,受市场需求不足及部分国际大宗商品价格下行等因素影响,PPI环比表现偏弱。主要行业中,非金属矿物制品业、黑色金属冶炼和压延加工业、电气机械和器材制造业、农副食品加工业、计算机通信和其他电子设备制造业和汽车制造业,6个行业是影响PPI同比下降的主要因素,合计下拉PPI约1.25个百分点。

生产端需求疲弱,工业品价格或持续承压。7月PPI同比增速表现虽然符合市场预期,但从细项看,生产资料环比较6月下降,主要是受加工工业产品价格下降的拖累。后续PPI同比增速仍将承压,主要原因包括:一是三季度基数偏高,基数在四季度才重新走低,但全年PPI同比增速回正的可能性在下降,二是7月制造业PMI中生产指数已经回落至荣枯线附近,夏季高温酷暑可能阶段性影响生产端需求,三是7月出口增速低于预期,外需也开始出现疲弱迹象。短期建议关注房地产市场走势和大规模设备更新对工业产品需求端的拉动。

风险提示:全球通胀回落偏慢;欧美经济回落速度偏快;国际局势复杂化。

CPI

7月CPI同比增速高于市场预期。7月CPI环比增长0.5%,增速较6月上升0.7个百分点。从分项看,7月环比上涨的有教育文化娱乐(1.3%)、交通通信(0.9%)、其他用品和服务(0.9%)、食品烟酒(0.7%)和生活用品及服务(0.4%),环比下降的仅有衣着(-0.4%);7月分项中较6月环比增速上升的有交通通信、教育文化娱乐、食品烟酒、其他用品和服务、以及生活用品及服务,环比增速下降的是衣着、居住和医疗保健。7月CPI同比增长0.5%,较6月上升0.3个百分点,核心CPI同比增长0.4%,较6月下降0.2个百分点,服务价格同比增长0.6%,较6月下降0.1个百分点,消费品价格同比上升0.5%,较6月上升0.6个百分点。从分项看,7月同比增速较高的是其他用品和服务(4.0%)、教育文化娱乐(1.7%)、衣着(1.5%)、医疗保健(1.4%)和生活用品及服务(0.7%),同比负增长的是交通通信,食品烟酒同比增速本月转正,同比增速较6月上升的仅有食品烟酒,较6月下降的是交通通信、生活用品及服务、居住和医疗保健。7月份,消费需求持续恢复,加之部分地区高温降雨天气影响,全国CPI环比由降转涨,同比涨幅有所扩大,据测算,在7月份0.5%的CPI同比变动中,翘尾影响约为0,上月为0.2个百分点;今年价格变动的新影响约为0.5个百分点,上月为0。

食品价格环比大幅走高。食品中,受部分地区高温降雨天气影响,鲜菜和鸡蛋价格环比分别上涨9.3%和4.4%,合计影响CPI环比上涨约0.20个百分点,占CPI环比总涨幅的四成;生猪产能去化效应逐步显现,猪肉价格环比上涨2.0%,影响CPI环比上涨约0.03个百分点。从环比看,7月食品价格由上月下降0.6%转为上涨1.2%,影响CPI环比上涨约0.21个百分点;从同比看,食品价格由上月下降2.1%转为持平。7月食品价格同比增速整体上行:猪肉价格上涨20.4%,涨幅比上月扩大2.3个百分点;鲜菜和鸡蛋价格同比由降转涨;鲜果、食用油、牛肉和羊肉价格同比降幅均有收窄。

非食品价格受益于暑期出行需求提振。从环比看,7月非食品价格由上月下降0.2%转为上涨0.4%,影响CPI环比上涨约0.30个百分点;从同比看,非食品价格上涨0.7%,涨幅比上月回落0.1个百分点,影响CPI同比上涨约0.54个百分点。暑期出游需求较旺,飞机票、旅游和宾馆住宿价格环比涨幅均高于近十年同期平均水平,合计影响CPI环比上涨约0.24个百分点,占CPI环比总涨幅近五成;受国际金价和油价波动影响,国内金饰品和汽油价格也环比上行;服务价格受上年同期对比基数走高影响,同比涨幅回落0.1个百分点;工业消费品价格同比涨幅回落0.1个百分点;燃油小汽车价格同比降幅扩大至6.3%。

天气因素和暑期出游带动7月CPI同比涨幅超预期。7月CPI环比增长0.5%,其中食品影响CPI环比上涨约0.21个百分点,非食品影响CPI环比上涨约0.30个百分点;7月CPI同比增长0.5%,主要是受非食品价格影响,同时食品价格同比增速由下降转为持平。7月CPI同比增速超预期最主要的影响因素,一是食品价格走高,其中不仅有猪肉价格同比继续走高的影响,还有7月全国范围内部分地区高温降雨天气对鲜菜和鲜果等品类价格的影响,二是暑期出游需求较强,带动相关服务产品价格环比表现强于历史同期平均水平。但除此之外还有两方面的影响:一方面,国际油价和金价波动幅度较大,带动国内金饰品和燃料价格环比出现较明显上涨,另一方面,虽然7月国内交通工具和通信工具等耐用消费品价格表现依然较弱,但以衣着和家庭用品的价格环比走势,开始出现强于历史同期平均水平的情况。虽然三季度CPI的基数在全年当中整体偏高,但预计8月和9月仍有天气和暑期、假期出游因素影响,CPI同比增速或相对平稳,但进入四季度后,基数效应将重新推动CPI同比增速走高。

PPI

PPI环比连续两个月负增长。7月PPI环比下降0.2%,其中生产资料环比下降0.3%,生活资料环比持平。7月PPI同比下降0.8%,较6月持平,其中生产资料同比下降0.7%,较6月上升0.1个百分点,生活资料同比下降1.0%,较6月下降0.2个百分点。PPIRM同比下降0.1%,较6月上升0.4个百分点,从构成来看,7月同比增速仍以下降为主,但降幅连续两个月大幅收窄,同比增速下降较多的是建筑材料类(-5.2%),黑色金属(-2.6%),农副产品类(-1.9%),其他工业原材料及半成品(-1.4%)和纺织原料(-0.5%),同比增速上升的是有色金属(11.3%),化工原料(0.6%)和燃料动力(0.5%);同比增速较6月下降的有黑色金属、纺织原料和其他工业原料等,增速较6月上升较多的则是建筑材料、化工原料、燃料动力、木材纸浆和农副产品等。据测算,在7月份-0.8%的PPI同比变动中,翘尾影响约为0.1个百分点,上月为-0.1个百分点;今年价格变动的新影响约为-0.9个百分点,上月为-0.7个百分点。

生产资料环比回落幅度小幅加大。7月生产资料价格中,采掘业环比增长0.7%,原材料业环比下降0.2%,加工业环比下降0.4%。7月份,受市场需求不足及部分国际大宗商品价格下行等因素影响,PPI环比表现偏弱。主要行业中,非金属矿物制品业、黑色金属冶炼和压延加工业、电气机械和器材制造业、农副食品加工业、计算机通信和其他电子设备制造业和汽车制造业,6个行业是影响PPI同比下降的主要因素,合计下拉PPI约1.25个百分点。从环比看,受国际输入性因素影响,国内石油和天然气开采业价格环比上涨;地产市场继续调整以及高温多雨天气影响建筑施工,钢材、水泥等建材市场需求仍然偏弱。

生产端需求疲弱,工业品价格或持续承压。7月PPI同比增速表现虽然符合市场预期,但从细项看,生产资料环比较6月下降,主要是受加工工业产品价格下降的拖累。后续PPI同比增速仍将承压,主要原因包括:一是三季度基数偏高,基数在四季度才重新走低,但全年PPI同比增速回正的可能性在下降,二是7月制造业PMI中生产指数已经回落至荣枯线附近,夏季高温酷暑可能阶段性影响生产端需求,三是7月出口增速低于预期,外需也开始出现疲弱迹象。短期建议关注房地产市场走势和大规模设备更新对工业产品需求端的拉动。

风险提示:全球通胀回落偏慢;欧美经济回落速度偏快;国际局势复杂化。

风险提示及免责声明本订阅号仅面向中银证券客户中符合《证券期货投资者适当性管理办法》规定的专业投资者,若非前述专业投资者,请勿订阅、接收或使用本订阅号中的任何信息,中银证券及其雇员不因接收人收到本信息而视其为服务对象。

本订阅号所载信息均选自中银证券已发布的证券研究报告,为免对报告摘编产生歧义,请以报告发布当日的完整内容为准。须关注的是,本信息所含观点仅代表报告发布当日的判断,中银证券可在不发出通知的情形下发布与本信息所含观点不一致的证券研究报告。

本订阅号所载信息仅供参考,在任何情况下不构成对任何机构或个人的具体投资建议,中银证券及其雇员不对任何机构或个人使用本信息造成的后果承担任何法律责任,投资者应自主作出投资决策并自行承担投资风险。

本订阅号所载信息版权均属中银证券。任何机构或个人未经中银证券事先书面授权,不得以任何方式修改、发送或者复制本订阅号所载信息。如因侵权行为给中银证券造成任何直接或间接损失科创板配资,中银证券保留追究一切法律责任的权利。

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP